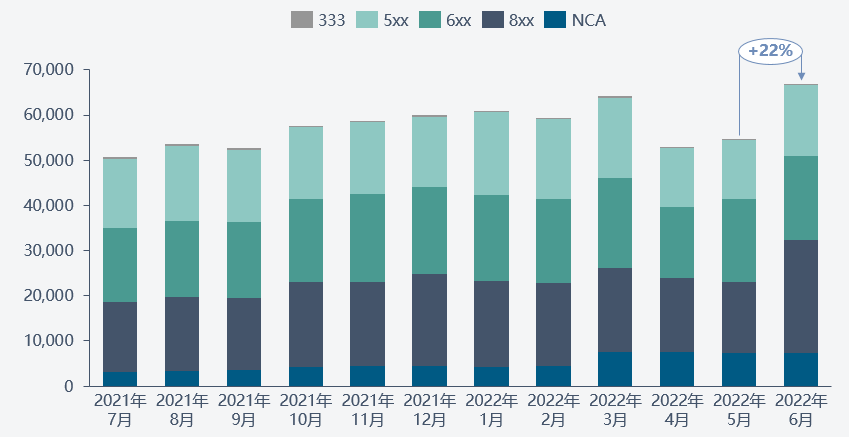

2021年7月-2022年6月SMM三元前驱体产量 数据来源:SMM

2022年1-6月,中国三元前驱体总产量为35.9万吨,同比增加97%,环比2021年下半年仅增加8%。

2022年上半年中国三元前驱体产量同比增幅较高,上半年月产量均在5万吨以上,其中一季度月产量均在6万吨左右。

1-2月春节期间,动力市场需求仍旺,除部分小企业春节放假1-2周,其他头部前驱体企业均保持较高开工率,满足下游订单需求;3月头部前驱体新产能投放速度较快,产量达到历史高点(6.4万吨),叠加海外动力需求增量,前驱体出口量也环比增加。

但二季度受长三角疫情影响,车企供应链受影响,某头部车企停产2个月,车企产量大幅减少,对三元前驱体企业订单下滑,4-5月产量下降严重。

6月疫情减弱,车市快速恢复,三元前驱体产量再度恢复,叠加头部前驱体企业为中报冲量,6月产量再次超过3月,达到6.7万吨。

另一方面,春节后锂价大涨,消费及小动力市场价格敏感度较高,对价格上涨接受度较低,采购意愿减弱,叠加二季度疫情影响,上半年消费市场需求清淡。

总体来看,除4-5月受不可控因素影响(疫情),国内外动力市场趋势向好,三元前驱体产量基本保持逐月增加。

上半年产量过2万吨的企业共有5家,CR10为84%,CR5为71%,集中度与去年基本相同。

SMM预计下半年中国三元前驱体产量44.6万吨,同比上涨34%。

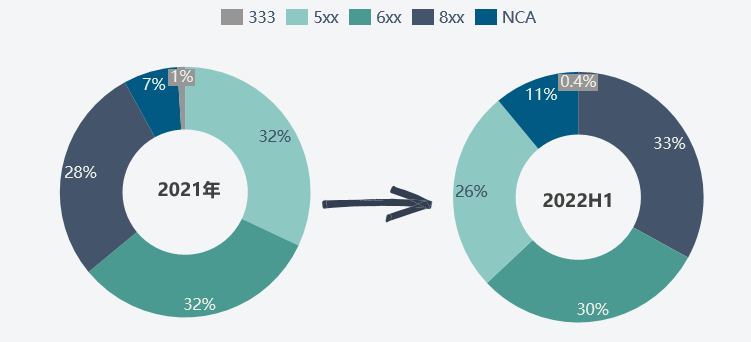

2022年上半年和2021年中国三元前驱体产品结构对比 数据来源:SMM

从产量结构来看,2022年上半年高镍占比增加,其中8系及NCA产品占比增加主要来自海外市场,海外动力市场对高镍进程推动速度加快,此外电动工具领域更倾向于使用NCA产品。

预计下半年海外市场继续发力,高镍占比或继续提升。

此外5系占比减量明显,主因上半年消费市场需求疲软,主要需求产品为5系,叠加原料价格波动,5系常规产品性价比大幅下降,企业开始转换为6系偏比例产品。

此外动力市场也逐渐从5系产品切换至6系高镍偏比例前驱体,其能量密度更高,单瓦时成本下降,下半年预计继续替换5系产品。

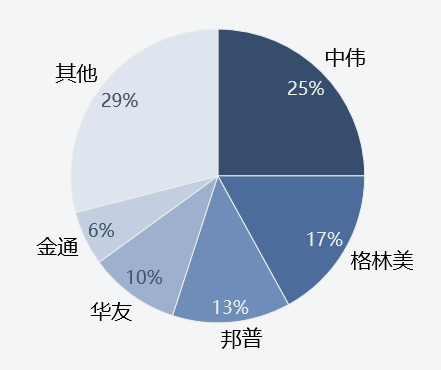

2022年上半年中国三元前驱体TOP5生产商市占率 数据来源:SMM

2022年上半年三元前驱体TOP5市占率为71%,头部5家企业仍与去年一致,为中伟、格林美、邦普循环、华友钴业及金通储能,产业集中度基本与去年一致。

此外2022年市场新增产能较多,如中伟广西基地预计今年可投产18万吨,邦普的福建基地预计今年投产10万吨,格林美预计年底前在福建基地扩产8万吨等,叠加金通储能、容百新能源、光原锂电、佳纳能源、科隆新能源等多家前驱体企业均计划在今年新增产能。

由于今年三元市场受铁锂积压及疫情的双重影响,产量增速不及预期,预计全年同比增速在35%左右。

而前驱体企业产能释放速度较快,特别是头部前驱体企业放量速度远超过去,市场产能过剩问题已显露。

头部前驱体企业客户绑定较深,上游镍钴资源锁定量大,产能利用率高降低成本,预计头部企业未来市场集中度会进一步增强,相反中小前驱体企业因缺乏大客户绑定、基本无上游镍钴资源,叠加无资金扩产,长期来看或将沦为代工厂或陆续退出前驱体市场。

电池网微信

电池网微信