在当前“双碳”目标的指引下,新能源行业的发展有着良好的政策和市场环境,随着动力电池需求的不断加大,整个电池产业链景气度也不断上升,为抢占更多市场份额,融资上市成为产业链公司做强做大的选择。

4月6日,德勤中国发布数据显示,2022年第一季度中国内地IPO市场共有85只新股,融资规模达1799亿元,前五大IPO共计融资790亿元,较去年同期增加629亿元,增幅391%。其中,光伏组件制造商晶科能源以100亿元融资排名第二、电池原材料生产商腾远钴业以55亿元融资排名第四。

据电池网不完全统计,2022年第一季度,在电池新能源领域,15家公司更新了创业板/科创板IPO进展,涉及各个细分赛道,拟募资总额达199.69亿元,平均募资金额13.31亿元。

具体来看,科创板共有3家,共募集资金34.71亿元,其中华盛锂电已提交注册,湖北万润、帕瓦股份已问询。创业板共有12家,共募集资金164.98亿元,其中盟固利、德福科技已问询;华宝新能、信德新材首发过会;紫建电子、金禄电子、天力锂能已提交注册;瑞泰新材、中一科技已注册生效,即将上市;铜冠铜箔、腾远钴业已上市;武汉蓝电创业板终止(撤回)。

值得注意的是,铜冠铜箔计划募集资金为11.97亿元,实际募集资金35.79亿元;腾远钴业计划募集资金为21.98亿元,实际募集资金54.78亿元,均大幅超出计划募资。

争相赴港上市 造车新势力“扎堆聚集”

此外,电池网注意到,赴港上市也成为了很多国内新能源产业链公司的首选,而且由于港股对上市企业的盈利能力相对宽松,资本市场连接全球,更是得到了众多造车新势力的“青睐”。

1月28日,格派镍钴在港交所递交招股书,拟在香港主板发行H股上市;2月15日,力勤资源向港交所递交招股说明书,计划在香港主板挂牌上市;3月11日,中创新航正式向港交所递交招股书,此前有消息称,中创新航此次IPO拟募资15亿美元,有望成为2022年迄今香港最大规模的IPO。

在造车新势力方面,除已经在港股上市的小鹏、理想之外,蔚来也于3月10日通过介绍方式在香港交易所完成上市,首日开盘价为160港元。此外,3月17日晚,零跑汽车也向港交所提交了上市申请书,本次IPO,零跑汽车预计募资净额中的40%将用于新车型、自动驾驶技术、三电系统技术等方面的研发;25%将用于提升生产能力,例如将于今年开工的杭州工厂建设、提升工厂自动化水平等;25%将用于扩张业务和提升品牌知名度,其中包括于2023年前往欧洲市场开设海外旗舰店等海外业务;10%用于运营及一般公司用途。

有消息表明,合众新能源(哪吒汽车)、华人运通(高合汽车)两家造车新势力也将在合适的时机赴港上市。

筹划海外上市 扩宽海外融资能力

电池网了解到,3月16日,国务院金融稳定发展委员会召开专题会议,会议提出中国政府继续支持各类企业到境外上市。证监会在随后的扩大会议上表示,将在国务院金融委统一指挥协调下,抓紧推动企业境外上市监管新规落地,支持各类符合条件的企业到境外上市,保持境外上市渠道畅通。

3月17日,国轩高科公告宣布,公司拟筹划境外发行全球存托凭证(GDR)并在瑞士证券交易所上市,用来扩大公司产品全球市占率,拓宽海外金融融资能力,保障公司国际化战略发展的金融需求;此后,杉杉股份也发布公告称,公司拟筹划境外发行全球存托凭证(GDR)并在瑞士证券交易所上市,提升公司的海外品牌知名度和影响力拓宽海外金融融资能力,为公司的国际化发展提供充足的资金和金融资源保障。

资料显示,GDR是互联互通存托凭证机制的一种,符合条件的两地上市公司,依照对方市场的法律法规,可以发行存托凭证并在对方市场上市交易。

今年以来,监管层再度密集表态支持中国企业境外上市,为响应国内资本市场政策号召,众多A股上市公司积极响应,其中,国轩高科、杉杉股份作为锂电产业链企业也将率先借助瑞士资本市场,拓宽海外融资能力,促进公司经济发展。

结语

据企查查《2021年新能源汽车行业投融资数据报告》显示,2021年我国新能源汽车行业共发生融资事件239起,披露总额达到3639亿元,同比增长达到181.66%。融资次数及融资金额皆创下历史新高。

在企业方面,宁德时代以巨大的优势排在第一,2021年共完成超582亿元新能源融资,比亚迪以超266亿元融资排在第二,恒大汽车以超220亿元融资排在第三。其余排名前十的分别为:蜂巢能源、蔚来汽车、小鹏汽车、宝能汽车、哪吒汽车、宾理智能和法拉第未来。除法拉第未来外,上述企业均在2021年收获超百亿元融资。

作为典型的“资本密集型”产业,新能源产业链一直是吸金重地,企业想要跻身头部阵营,拥抱资本市场也是必然选择。除上文汇总的国内电池产业链企业,国外相关产业链公司也纷纷加快IPO的脚步,其中LG新能源于今年一季度上市,募资金额高达683亿人民币,成为韩国史上最大规模的IPO项目。

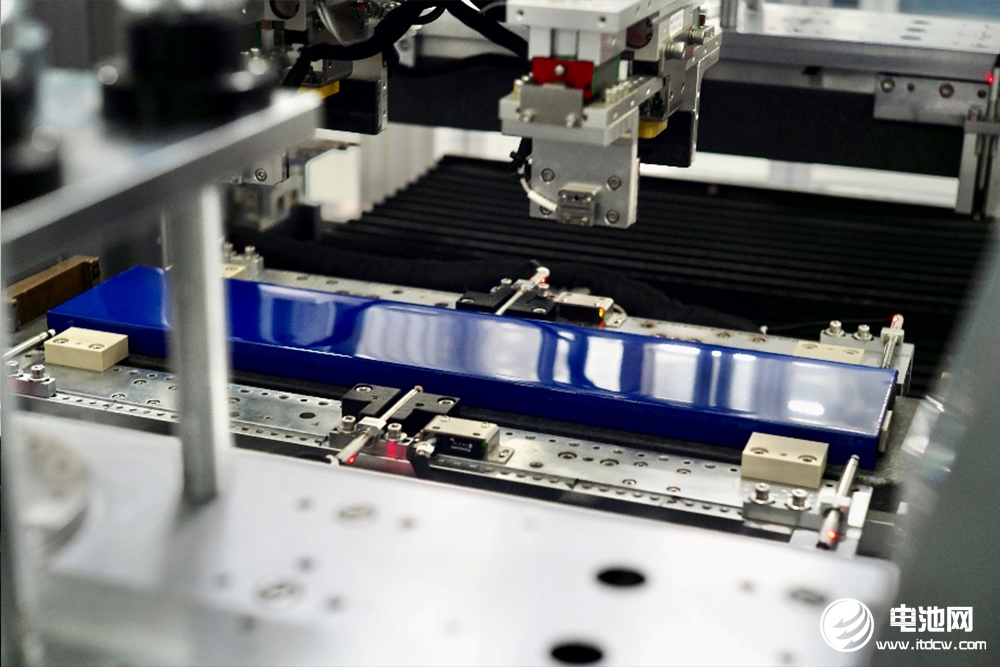

随着下游应用市场需求不断激增,锂电池迎来快速增量,在这种电池新能源行业高度景气之下,相信IPO热潮将会持续不变,且愈发高涨。

电池网微信

电池网微信