钴主要以伴生矿形式存在,最常见是与镍、铜伴生。2016年,全球大约60%的钴是开采铜时获取的伴生品,38%是开采镍时“顺便”获取的,仅有2%是特意为单独开发钴取得的。

2000-2012年是业界公认的大宗商品超级周期。这之后,随着钴、镍、铜价一路走低,关矿停产局面持续加剧。如2015年9月,嘉能可决定关停位于刚果金和赞比亚的两处大型铜矿,钴的供给自然跟着减少。

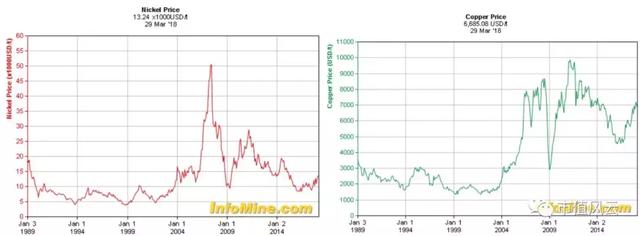

左图是镍价,2008年美国金融危机爆发,镍价跌去80%,虽然其后我国的四万亿投资计划让镍价重获近3倍涨幅,但是由于2012年欧债危机爆发,印尼、菲律宾等产区产能过剩,镍价一路向下,到现在还没有恢复元气。

再来看右图的铜价,与镍价不同的是,伴随着全球经济企稳向上,铜价已经在2016年年中走出低谷,开始掉头向上。

明白了这两种金属价格的走势,我们可以对钴做出如下判断:

1. 2012年超级周期结束后,在市场对全球经济走势预期不确定的前提下,有色金属价格——包括镍钴铜在内——集体走弱,投资开发新矿缺乏动力,这也导致当前主力矿区的新增产能受限。铜镍开发受阻,那相应的钴的供应量也就遇阻。

2. 目前铜价走高如果得以持续,或者镍价逐步启动,那钴的供应量将有望提升,价格飞涨将受到有效抑制。具体看各大矿业公司的资本开支计划。

所以,非常有趣的结论是,钴的供应量很大程度上取决于铜、镍等矿区主力品种的价格——后者价格高、开发动能足,则前者供应充足,价格也就有望企稳。

1、目前的主流供给渠道

从产量来看,根据加拿大自然资源部的资料,2016年,全世界钴产量大约在12.3万吨(与美国地质调查局的数据吻合),其中刚果金贡献过半,中国和加拿大排在二三位,各自贡献了大约6%的产出,接下来是俄罗斯以及澳大利亚(PRNewswire的统计是加拿大排第二,占7%;中国、俄罗斯各占6%,差别不大)。

2017年,全球钴产量11.4万吨(嘉能可给出的数据为9.4万吨),刚果金占约65%。可以看出刚果金无论储量还是产量,在世界钴版图上的分量都举足轻重。再加上该国各类矿产储量丰富,也难怪有人能将刚果金之于新能源汽车产业类比于沙特之于石油工业。

风云君认为,全球的钴供应链也可以顺势分为“刚果金产”和“非刚果金产”。

我们再来梳理上游比较有分量的公司。

储量及产量第一位的是全球矿业巨头嘉能可(Glencore),钴储量为360万吨。2017年,嘉能可钴产量 2.74万吨,公司于2018年1季度使自2015年9月停产的Kamoto Copper Company(“KCC”)子公司复产,预计2018-2020年间将增产1.1万吨、3.4万吨、3.2万吨钴。

复产原因其实之前已经提到——全球经济复苏,铜价上行。

第二位的是洛阳钼业(603993.SH),为钼、钨、铜、钴、铌、磷等综合性大型资源供应商。钴资源储量为59万吨,产能1.8万吨,2017年产量1.64万吨,公司表示2018年暂无扩产计划。

接着是巴西淡水河谷(Vale),其位于加拿大的钴矿在2017年生产钴5811吨,相比2016年略有增长。这或许是目前最知名的刚果金之外的钴产地。

金川国际,钴资源储量为45万吨,2017年钴产量4638吨,比2016年增长37%。

另外欧亚资源(ENR),在刚果持有钴资源储量36万吨,目前尚未开始大规模生产。

该公司2015年6月开始建设RTR项目,预计2018年年底建成,建成后预计在2019年年底前形成一期产能1.4万吨/年、后续二期计划达到2.1万吨。

另外,有报道称中国有色矿业集团正在与刚果金国营企业Gecamines共同开发铜钴矿。

总体来看,嘉能可、洛阳钼业两家的产量总和就占到了全球产量40%以上,寡头格局非常明显。

我们仅从这几家公司当中比较确定的嘉能可和欧亚资源入手,对2018-2020年的供给端做个简单推算(假设其他公司在高钴价下表示无动于衷、呆若木鸡;也假设生产企业不会经常搞停工检修之类的幺蛾子)。

2018年,嘉能可增加供给1.1万吨;

2019年,嘉能可与欧亚资源(取产能一半计算)两家预计新增供给4.1万吨;2020年,嘉能可与欧亚资源(按一期计算)的新增产量将有4.6万吨。

当然,这样的格局又会进一步提升刚果金在整个产业链的重要性,也就意味着系统性风险会更高。

另外不得不提但又很重要的供给端是刚果金境内的手抓矿。据刚果金政府的估算,这部分产量每年占到刚果金总出口的约20%。

以此推算,占全球总产出的比例在10%以上。如此高的比例其实也印证了刚果金其实在产能上还有极大的潜力可挖。

而这部分“产量”在未来也面临诸多不确定性。政府如何监管?如何对待伦理挑战——当地百姓刨矿每天的收入不到2美元,但是却为了生活趋之若鹜?如何更有效得分配利益?

2、“手抓矿”风波

说到这儿,就不得不提今年2月的一则新闻:Apple公司寻求与上游钴业公司直接签订购买合约。一些跟风媒体于是有意无意都以此作为钴资源紧缺的例证。风云君墙裂批评这类报道。

作为宇宙市值第一大公司,Apple真不缺这点儿利润,担心无钴可用更是无稽之谈。要知道每部iPhone手机用钴量也就10克左右。

事实上,风云君认为,最根本的原因是美国及其代表的发达经济体至少在科技圈内已经形成较高的商业伦理环境。

这次事件的起因是英国天空新闻(Sky News)报道了刚果金钴矿使用童工的事件,后来华盛顿邮报也予以了证实,涉事的苹果供应链公司后来积极展开调查并采取切实行动回应相关质疑。

但问题是,“手抓矿”问题始终存在,刚果金规定矿业公司不能直接出售矿产给外国公司,必须经由本国的持证中间人来完成。

这就难了,如果你没有自己的矿,只能在市场购买,那怎么证明从中间人手里收来的矿不是童工刨出来的呢?

苹果作为全球供应链管理方面的翘楚,对于打造高度透明的供应链自是责无旁贷,索性决定从源头抓起,找在当地管理得当的矿业公司直接采购,确保从源头开始整个供应链都在商业伦理上站得住脚。

后来的三星也有类似的考量。本身不差钱儿,和老对手苹果比那一定不能输!

而另一位真正的潜在的用钴大户特斯拉则曾于2017年公开表示希望所用钴全部来自北美(虽然根本不现实)。

同样值得一提的是,2010年美国通过的Dodd-Frank法案规定,自2014年开始美国公司要对使用的原料来源追踪并报告。这项政策虽然面临川普总统的挑战,但是以苹果为代表的硅谷高科技公司却清一色表示拥戴这一政策,苹果也是自愿选择将刚果金所产的钴提升到冲突矿产(conflict mineral)来应对。

3、别忘了还有回收

说到供给,还有一类来源就不得不提,那就是电池回收。

虽然目前规模还相对较小(SMM预计值是2017年0.5万吨)、产业环境也还不够规范,但这也意味着潜力巨大。

从动力电池回收来看,一般的工艺正极材料回收利用率都能达到85%以上,当中的定向循环工艺甚至能够使得镍钴锰综合回收率达到98.5%。

我国动力电池的使用年限预测是5至8年,实际电池寿命是商用车3年、乘用车5年。那么预计到2020年,中国汽车动力电池累计报废量将会达到20万吨的规模。

说白了,大体上一旦钴在正规的动力电池市场开始流通,那可以说就是生生不息。这部分存量就会始终存在、周而复始。

当务之急就是促进良性回收闭环的形式,让有专门电池处理技术的企业接手废旧电池处理,然后重新进入供给端。

电池网微信

电池网微信