5月24日下午,Pilbara年内第二次锂精矿拍卖结果出炉,5000吨锂精矿成交价格为5955美元/吨,此次拍卖是Pilbara历史上第五次锂辉石精矿拍卖,前四次拍卖价格分别为1250美元/吨、2240美元/吨、2350美元/吨、5650美元/吨。从数据可以看出,第五次拍卖价格较第一次拍卖价格多出4705美元/吨,是第一次的近4.8倍,增长376.4%。

Pilbara锂精矿拍卖价格暴涨的背后,是居高不下的锂价。

据工信部原材料工业司发布的2022年一季度有色金属行业运行情况显示:受新能源产业需求增长、锂资源供应紧张等影响,一季度国内电池级碳酸锂均价为42.1万元/吨,同比上涨456%。截至6月7日,国内电池级碳酸锂价格约为46万元/吨,虽然相比3月份逾50万元/吨的高价有所回落,但仍处于高位震荡态势。

随着锂资源需求进一步旺盛,获取稳定的锂资源,对于企业稳定供给、降低成本和提升市场竞争力都大有益处,全球范围内的盐湖锂矿也成为电池产业链上下游企业争夺的焦点。

锂资源供应紧张下,抢锂大战愈演愈烈。

需求提升,全球锂资源争夺战加剧

电动汽车作为新能源产业绿色转型升级的重要方向,随着全球电动化浪潮不断展开,作为电动汽车的“动力源泉”,锂资源需求量开始急剧增加。

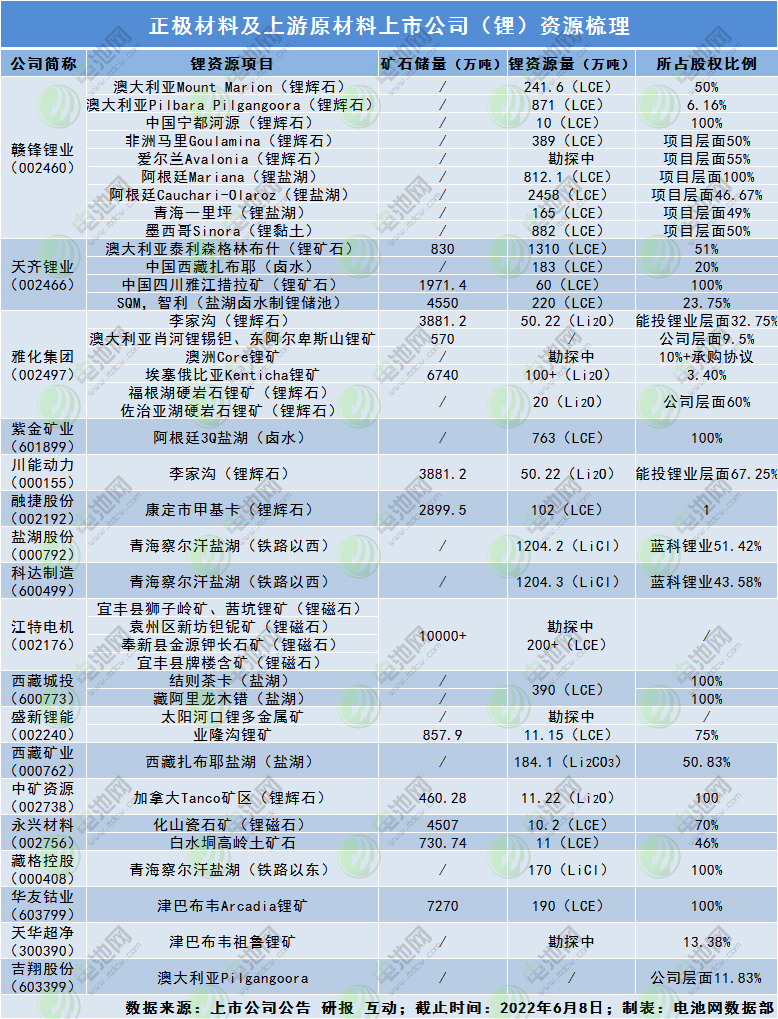

据悉,全球锂资源主要集中在南美和澳洲的“三湖七矿”之中,其中,中国企业目前已掌握全球锂资源的“半壁江山”:

根据美国地质调查局此前发布的数据,全球锂资源(金属当量)储量约为1,350万吨,探明储量约为3,978万吨,锂矿石和卤水资源主要分布在南美洲、北美洲、亚洲以及大洋洲。由于澳洲锂矿的体系比较成熟,运输比较便利,目前已经成为全球矿石系的主要来源。

另外,相比于锂矿,盐湖开采更为容易,国外成本低廉,目前在产的三大盐湖为:Atacama、Hombre Muerto和Olaroz,还有两个在开发盐湖Caui和Vida,均位于南美洲智利、阿根廷和玻利维亚的三国交接处,该地区也被业内称为“锂三角”。

国际能源署5月份最新发布的报告显示,从2021年初到2022年5月,锂价格上涨超过7倍,其预计在2030年之前,锂的产量需要增加6倍、新矿数量达到50个,才能满足日益增长的需求。

在我国锂资源缺口较大、且全球锂资源基本已被锁定的情况下,我国企业对锂供给的“焦虑”愈发明显,近几年出海收购热度愈发高涨。

国内像赣锋锂业、天齐锂业等头部企业主要依赖进口补给。其中,赣锋锂业已在阿根廷、墨西哥、马里、澳大利亚、爱尔兰等国家和地区收购了锂资源储备,且在持续加码布局。

据了解,4月5日晚间,赣锋锂业发布关于Mt Marion项目扩建进展的公告。公司拟与合作方Mineral Resources Limited对合资公司RIM旗下Mt Marion锂辉石项目的矿石处理产能进行升级改造。RIM正在规划第二阶段的产能扩建,计划将现有锂精矿产能扩张至90万吨/年,预计在2022年底前完成。

天齐锂业通过参股SQM也在智利拥有世界一流的卤水资源。根据伍德麦肯兹统计,SQM位于智利的阿塔卡马盐湖拥有最大的卤水储量,达4,551万吨LCE。SQM年报显示,预计2022年上半年碳酸锂和氢氧化锂产能分别有望增加到18万吨和3万吨,同时,SQM宣布到2023年,其将进一步提高碳酸锂和氢氧化锂产能,分别达到21万吨和4万吨。

而融捷股份、盛新锂能等企业锂矿资源主要在国内方面。目前最具有开发潜力的锂矿主要分布在四川省,像甲基卡康定134号矿脉,目前已探明锂资源储量折合LCE约468万吨,而且才仅勘探三分之一左右,后期增储空间非常广阔,该矿目前由融捷股份所持有。

另外,业隆沟锂辉石目前为盛新锂能所持有;阿坝李家沟锂辉石矿,为川能动力和雅化集团所持有。

盐湖方面,国内主要分布在青海、西藏、新疆等地区,以地表卤水和地表晶间卤水形式赋存,根据SMM数据显示,青海五大盐湖中锂资源储量约1591万吨碳酸锂当量,占全国锂资源总储量的62.4%。其中,察尔汗盐湖目前保有氯化锂储量1202万吨,折合碳酸锂当量约891万吨,位居全国首位。目前,察尔汗盐湖约有3700平方公里的采矿权归盐湖股份所持有。

保供稳价,国内锂资源加速开发

据悉,今年1月20日,塞尔维亚方面全面停止了力拓集团的Jadar锂矿项目,目前所有与之有关的决定和许可都已经被撤销。

2月1日,智利制宪议会初步通过了一项提案,旨在于促进铜矿、锂矿和其他战略资产的国有化,同时,当月智利还叫停了授权一家中国跨国公司进行锂资源勘探、开发并从中获益的招标项目。

随着海外矿企面临投资和政治风险的不确定性加大,相关企业也开始将目光转回到国内矿产资源。同时,工信部已经对于加快锂资源开采保障新能源汽车产业链供应提出加快审批的建议,后续地方政府及主管部门会对于国内锂矿、盐湖的审批开采加快速度。

据了解,4月19日,自然资源部公示已核准开发的两处国内锂资源矿产开发项目,分别为四川省甘孜州的锂辉石矿和青海省的盐湖资源。两大锂资源开发方案同日获批,意味着国内锂资源开发正在不断提速。

资料显示,中国目前已探明的锂资源(金属当量)储量约为520万吨,其中盐湖资源约占全国总储量的70%,矿石资源约占30%。锂矿主要有在四川的锂辉石矿、江西的锂云母矿;盐湖资源主要有察尔汗盐湖、扎布耶盐湖、一里坪盐湖等。

国内资源开发加快是新能源产业需求持续增加和海外锂矿价格持续上涨共同促使,从供应链安全角度来讲,后期国内锂资源也会逐渐扩大供应占比。

利润承压,倒逼中下游企业出手抢矿

电池网注意到,今年一季度,多家锂电上游企业业绩增速普遍加快,其中,融捷股份净利润增幅高达近140倍,雅化集团、盛新锂能、中矿资源、赣锋锂业等企业净利润增速也高达5-10倍。

中信建投在此前研报中表示,2022年全球锂资源供应量增长有限,原料短缺矛盾依然尖锐,同时锂盐加工产能相对充裕,产业链利润将加速向上游资源端进行转移,矿山占据产业链大部分利润,具有自有矿山/盐湖资源的企业将会更加受益,具有矿山资源和锂盐加工的产业链一体化企业是优中优选。

而与上游企业形成鲜明对比的是,今年一季度,与之关联的中下游电池厂、主机厂利润却持续承压,财报数据并不乐观。以宁德时代为例,公司一季度营入486.78亿元,同比增长153.97%;但净利润为14.93亿元,同比下滑23.62%,公司表示影响利润收入的很大原因来自于上游原材料价格上涨。

在当下原材料价格不断上涨的大背景下,为摆脱上游材料牵制,新能源行业中下游企业也加快了往上游布局的速度。电池网梳理发现,头部动力电池厂开始通过长协、投资合作、回收利用、自行开采等方式保障锂资源供应:

此外,除动力电池厂以外,以特斯拉、比亚迪为首的新能源车企也开始不断进军上游矿产资源,以保证自身产业链的稳定供应。

4月9日,特斯拉CEO马斯克在回复有关锂盐价格数据的推文中提到,锂盐价格已经高到离谱,除非成本得到改善,不然特斯拉可能必须开始大规模的亲自参与锂矿的开采与提炼。

“企业扫矿的主要目的是降低成本、控制供应链,目前主要是上游金属原材料涨价,如果像以前一样只单纯购买电池,将增加车企成本。”伊维经济研究院研究部总经理吴辉曾在接受采访时公开表示。

能够预见的是,随着锂资源需求的不断增加,为维稳锂资源供应安全问题,未来车企、电池企业入局上游矿产资源的情况只会越来越多。

总结

新能源行业发展进入快车道,从上游矿产公司到下游电池厂、整车厂,对锂矿的争夺从未停歇。天齐锂业董事长蒋卫平此前表示,一些大型矿企或下游头部电池商等新进入的企业,有可能增加行业的供应量和价格的稳定性,合理提升良性竞争,对整个行业长期健康发展是有好处的。

伴随着新能源汽车销量的急速上涨,锂资源已经成为制约新能源行业发展的关键因素,未来谁手中的锂资源多,自然会拥有更多话语权。与此同时,面对国际形势的不稳定以及市场行情的波动,产业链企业不仅需要加大对于锂资源的掌控,还需要不断创新提锂技术,加强废旧电池的回收,在未来的全球锂资源供应格局中扮演更重要的角色。

电池网微信

电池网微信