近年来,储能赛道愈发活跃。

从国内来看,来自国家能源局的数据显示,截止到今年6月底,全国已建成投运新型储能项目累计装机规模超过1,733万千瓦/3,580万千瓦时。上半年,新投运装机规模约863万千瓦/1,772万千瓦时,相当于此前历年累计装机规模总和,新投运新型储能拉动直接投资超过300亿元人民币。

从全球来看,据国际能源署发布的报告,全球可再生能源产能将在2023年加快发展,预计将同比增长约三分之一,预计2024年全球可再生能源产能增长趋势将持续,全球可再生能源产能将上升到4500GW。中国、美国、欧洲等地区储能需求全面增长,储能迎来黄金发展期。

在政策层面,我国多个省份已发布储能相关强化支持政策,美国IRA法案以及欧洲净零工业法案,也为储能产业发展提供长期持续动力。

目前,锂电池在全球电化学储能市场中的应用占比保持在90%以上,占据主导地位。在市场高增长预期以及政策的力推下,国内外企业布局储能赛道热情大增。

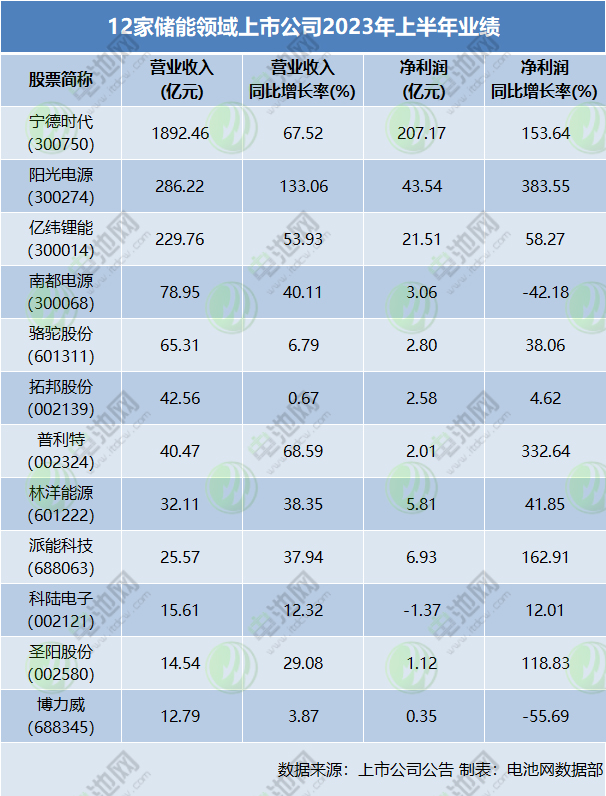

那么,布局储能电池能挣钱吗?今年以来,持续下降的电池材料价格,为储能盈利可能性打开了空间,电池网梳理发现,上半年,布局储能系统集成、电芯领域,为上市公司盈利能力的提升贡献了主要推动力。其中,多家上市公司储能业务实现了翻倍增长。

宁德时代:上半年储能电池系统营收279.85亿元

宁德时代储能电池产品可用于发电侧、输配电侧与用户侧领域。上半年,公司电池销量超170GWh,动力电池和储能电池的销量比例约为8:2。

电池网注意到,上半年,在营收增速上,宁德时代储能电池系统已赶超动力电池系统:储能电池系统营收279.85亿元,同比增长119.73%;动力电池系统营收1394.18亿元,同比增长76.16%。

同时,上半年,在毛利率及毛利率增速上,宁德时代储能优于动力:储能电池毛利率为21.32%,同比增长14.89%;动力电池毛利率为20.35%,同比增长5.31%。

宁德时代基于储能的应用场景,针对性地开发了应用独特技术的储能专用电芯,并结合智能液冷控温技术、高成组CTP技术、无热扩散技术,推出了具备高充放电效率、长寿命、高集成和高安全特点的户外系统Ener One与Ener One Plus、针对全气候场景的EnerC等产品,可提供从电芯部件到完整储能电池系统的全系列产品。此外,公司推出的零辅源光储融合解决方案可提升储能系统运营效率、响应速度和安全性能。

储能电池方面,宁德时代加大各环节客户覆盖,在海外,与Tesla、Fluence、Wärtsilä、Flexgen、Sungrow、Hyosung等全球新能源行业领先客户深度开展多区域、多领域的业务合作;在国内,与国家能源集团、国家电力投资集团、中国华能、中国华电、中国广核集团、中国长江三峡集团、中国能源建设集团等在新能源领域合作达成战略协议。

在储能领域,根据SNE Research数据,宁德时代2021、2022年连续两年储能电池出货量排名全球第一。上半年,根据SMM数据,宁德时代储能电芯产量排名全球第一。

亿纬锂能:储能产品意向性客户需求超140GWh

亿纬锂能上半年动力电池营收121.19亿元,同比增长71.92%;储能电池营收70.72亿元,同比增长120.17%。

动力电池方面,上半年,亿纬锂能出货量达12.65GWh,与上年同期相比增长79.46%。根据韩国研究机构SNE Research公开数据显示,2023年上半年,公司动力电池装车量以6.6GWh位列全球第8名,市场份额2.2%。

储能电池方面,上半年,亿纬锂能出货量达8.98GWh,同比增长102.30%。根据InfoLink公开数据显示,上半年,公司储能电芯出货量位列全球第三名。

跟宁德时代一样,在毛利率及毛利率增速上,亿纬锂能亦是储能优于动力:储能电池毛利率为15.63%,同比增长14.70%;动力电池毛利率为14.70%,同比增长0.36%。

亿纬锂能储能电池主要为方形磷酸铁锂和圆柱铁锂,主要应用于电力储能、通信储能、户用储能、船舶动力等领域。作为全球核心的储能电池方案提供商,以多场景化、定制化的方式,全面满足不同类型的客户需求。公司已经与国内外主要的电信运营商、通讯设备龙头企业、多地电网公司、电力公司等在通信储能或源网侧配套等领域开展业务合作,并在户用储能、工商业储能细分领域积累了一批国内外知名品牌客户。

另据亿纬锂能半年报,结合对未来储能发展趋势和市场需求判断,亿纬锂能发布了LF560K产品。LF560K采用超大容量(单体电芯容量达560Ah)的CTT(CelltoTWh)电芯方案,是行业目前普遍采用的280Ah电芯容量的2倍,同时循环次数超过12000次,有效满足储能尤其是中大型储能电池系统对长循环寿命的要求,有效降低储能系统的全生命周期成本。该产品发布后,目前已获取5年内的意向性客户需求超过140GWh,公司规划的行业首个单体规模最大的60GWh超级工厂,已正式启动建设。

南都电源:上半年储能累计中标超6GWh

南都电源上半年实现营业收入78.95亿元,同比增长40.11%;归属于上市公司股东的净利润3.06亿元;归属于上市公司股东的扣除非经常性损益后的净利润2.85亿元,同比增长594.44%。公司称,利润大幅增长主要系公司储能业务营业收入同比大幅增长,结合公司较强的供应链管控能力,锂电产品的毛利率水平较高,使得公司储能业务毛利贡献大幅上升。

南都电源上半年电力储能营收24.19亿元,同比增长494.75%,毛利率19.24%,同比增长3.54%;工业储能营收17.55亿元,同比增长0.31%,毛利率20.12%,同比增长3.48%。分地区来看,公司国内储能系统营收32.57亿元,同比增长108.63%;国外储能系统营收9.17亿元,同比增长54.06%。

南都电源上半年储能累计中标超6GWh,其中海外中标约2GWh,国内约4GWh。

为了满足快速增长的储能市场需求,南都电源加快推进产能建设,2023年上半年完成3GWh储能锂电电芯及3GWh系统集成产能建设。公司现有储能锂电电芯年产能10GWh、系统集成年产能10GWh,另有4GWh储能锂电电芯产能在建。公司新建年产10GWh智慧储能系统建设项目已于6月底开工。

面向储能应用领域,南都电源主要提供以锂离子电池和铅电池为核心的系统化产品、解决方案及运营服务。公司产业链从原材料回收覆盖到系统集成,已完成产业一体化布局。截至目前,公司累计承建三四百个电站项目,项目经验丰富,对储能理解深刻。

海外市场方面,南都电源与大型能源集团意大利电力、法国电力、美国能源公司、Ingeteam、Upside、RES等深入战略合作,相继在意大利、美国、法国、德国、英国、韩国等国家中标多个储能项目,进一步拓宽海外市场。国内市场方面,中标豫能控股、中国电建、国家电投、中国铁塔等多个项目;同时,公司进一步优化工业储能业务,以国产替代进口的高端产品为主,以高毛利、回款优为原则获取订单。

骆驼股份:储能供应链体系趋于完善

骆驼股份储能产品有集装箱式储能、户用储能和便携式储能产品,可广泛应用于发电侧、电网侧及用电侧,用于调峰、调频、削峰填谷以及其他商业应用等场景。

骆驼股份结合市场环境和特点,轻资产运营,以提供集成式储能产品为主。上半年,公司完成了液冷储能研发项目的样品测试和自研EMS产品平台搭建、光储充项目的建设和投运,储能集成工厂项目已完成设备安装及调试,储能供应链体系趋于完善。

工业储能方面,骆驼股份主要围绕电力企业、能源集团、大型工商业企业,提供工商业储能系统解决方案。上半年,公司进行了多款产品的研发、迭代升级,完成了3个项目的主体验收工作,签订了1个储能项目。

户用储能方面,骆驼股份重点拓展海外户用储能市场,依托海外B端渠道和线上销售网络,为家庭终端提供户用储能系统解决方案。截止6月末,公司多款储能产品已取得欧洲、北美、大洋洲、非洲产品认证资质,并陆续销往欧洲、北美和非洲等多个国家。

截止6月末,骆驼股份多款储能产品已取得欧洲、北美、大洋洲、非洲产品认证资质,并陆续销往欧洲、北美和非洲等多个国家。

今年7月,骆驼股份低碳产业园项目(一期)开工建设,首期产能为400万套低压锂电池和2GWh储能电池。

拓邦股份:新能源业务中储能占比约7成

拓邦股份新能源业务主要以“一芯3S”的技术实现行业应用,目前聚焦于储能及新能源车辆两大领域。作为公司的成长业务,2023年上半年实现销售收入9.14亿元,同比增长6.56%,高于公司整体收入增速。

拓邦股份在最新投资者关系活动记录表中披露,上半年,公司新能源业务中储能占比约7成,新能源车占比约3成,其中包含通信备电在内的工商业储能业务在储能中占比50%左右。

拓邦股份表示,新能源板块,公司有两类产品形态,第一个形态是锂电池,占比约六成,其余四成左右是控制器形态,控制器形态的产能充足,电池产能会根据需求扩产,未来优先消耗目前在建的新产能,后续再根据市场需求合理安排产能投入。

拓邦股份还提到,“工商业储能涵盖业务比较多,包含电池、BMS、光储一体等。其细分场景众多,海外需求不错。公司海外布局,加速这部分业务的发展。未来两到三年工商业储能会成为公司非常重要的增长点。”

林洋能源:累计储备储能项目资源超5GWh

林洋能源储能板块主营业务围绕新能源发电配套储能、独立储能电站、用户侧储能、用户侧光储系统、用户侧微电网等应用场景,提供系统化、有针对性的储能产品及系统集成解决方案和集中式共享储能电站运营商业模式,打造端到端的储能全生命周期业务链。

林洋能源持续完善储能上下游产业链条布局,通过合资、合作等方式,快速实现储能关键产业链覆盖。公司与湖北亿纬动力有限公司共同出资设立合资公司江苏亿纬林洋储能技术有限公司,投资30亿元,建设年产能10GWh储能专用磷酸铁锂电池生产基地项目,目前该项目已竣工投产。

同时,林洋能源与华为数字能源技术有限公司签订战略合作框架协议,合作研发创新的大规模锂离子储能相关产品和系统解决方案,共同打造基于磷酸铁锂储能专用电池的储能高安全、高性价比系统解决方案。

此外,依托亿纬林洋10GWh电芯工厂协同优势,上半年,林洋能源在江苏启东储能电池模块(PACK)及直流侧系统制造和测试基地中,第二条全自动化柔性智慧储能PACK生产线已投产,目前年产能达3GWh。公司紧抓新能源配套储能市场的爆发性增长机遇,全力推进储能业务高速发展。

上半年,林洋能源控股子公司江苏林洋亿纬储能科技有限公司顺利完成多个储能项目供货及成功并网,交付超过GWh的储能产品,实现销售收入是去年全年的两倍以上。同时,林洋液冷小柜工商业储能产品线正式发布并实现市场销售,上半年公司实现批量供货,为工商业储能产品市场开拓打下坚实基础。

林洋能源还持续加强行业深度合作,在山东、新疆、江苏、安徽、湖北、内蒙古、广西、甘肃、贵州等地加速储能项目布局和推动,签署多项储能合作协议,成功获批近GWh共享储能项目,累计储备储能项目资源超5GWh。

派能科技:上半年储能系统产品销售1374MWh

派能科技专注于磷酸铁锂电芯、模组及储能电池系统的研发、生产和销售。公司产品可广泛应用于电力系统的发、输、配、用等环节以及通信基站、车载储能、移动储能等场景。

上半年,派能科技实现营收25.57亿元,同比增长37.94%;净利润6.93亿元,同比增长162.91%。

营收构成方面,派能科技境外销售收入占主营业务收入的比重达97.26%。其产品销往欧洲、南非、东南亚、北美和澳洲等境外市场。

产品技术方面,通过长期自主研发,派能科技已掌握磷酸铁锂电芯、模组、电池管理系统、储能系统集成等全产业链核心技术。2023年上半年,公司产品销售量为1,386.17MWh,其中储能系统产品销售量为1,374.04MWh。

产能建设方面,上半年,派能科技首次公开发行股票募投项目建设进展顺利,募投项目“锂离子电池及系统生产基地项目”与“2GWh锂电池高效储能生产项目”均已于2023年上半年完成结项。2022年向特定对象发行股票募投项目“派能科技10GWh锂电池研发制造基地项目”第一期建设计划和“派能科技总部及产业化基地项目”已完成主体厂房建筑建设工作。公司全资子公司扬州派能于仪征经济开发区建设的“派能科技1GWh钠离子电池项目”建设工作同步推进中。

科陆电子:上半年储能项目累计发货近800MWh

科陆电子是国内较早进入储能系统集成领域的企业,PCS、DC/DC(直流—直流变换器)、BMS、EMS和O&MS等储能系统控制核心单元全面自研自产。

科陆电子新型电化学储能业务主要产品包括能量型储能系统、功率型储能系统、工商业储能一体机、集中式储能系统、储能双向变流器、光储一体变流器、中压变流系统、BMS电池管理系统、EMS能量管理系统。

上半年,科陆电子储能业务收入1.36亿元,同比降低18.20%,占营业收入比重为8.71%。

上半年,科陆电子储能项目累计发货近800MWh,其中完成南美洲地区规模最大的新能源发电侧光储项目(485MWh)的发货。此外,公司加快海外本土化,引进业内优秀团队,大幅提升储能产品设计和本地化服务能力;公司依托海外电网渠道优势,积极拓展亚非拉储能市场。

8月5日,科陆电子公告,公司拟在珠三角地区投资建设生产基地,项目投资总额预计不超过9.5亿元,拟扩产电池储能系统、储能变流器,产能分别为14GWh、5GW。

博力威:上半年储能电池板块销售收入4.4亿元

博力威主要产品为轻型车用锂离子电池、储能电池、消费电子类电池及锂离子电芯等。

上半年,博力威储能电池业务板块保持强劲增长:储能电池板块实现销售收入4.40亿元,同比增长253.72%。轻型车用锂离子电池板块实现销售收入4.72亿元,同比下降34.85%。消费类电子电池板块实现销售收入2.94亿元,同比增长16.76%。锂离子电芯板块实现销售收入0.27亿元,同比下降61.42%。

博力威的储能电池主要包括便携储能和户用储能,主要采用ODM的生产模式为国内外储能厂商提供产品与服务。上半年,公司的储能业务高速增长,实现收入4.40亿元,同比增长253.72%,其中,公司开发的中小型工商业储能实现小批量出货。

客户方面,在储能电池领域,博力威的储能电池得到国内外厂商的认可,与GoalZero、DURACELL等厂商展开紧密合作。

阳光电源:储能业务上半年实现收入85亿元

在储能业务方面,上半年阳光电源延续了去年快速增长的势头:发货5GWh,同比增长152%,储能业务上半年实现收入85.22亿元,同比增长257.26%,占营业收入比重为29.78%。公司盈利能力大幅提升,主要得益于美国、欧洲和中国储能市场持续上量,公司持续发力电力电子、电化学、电网支撑“三电融合”技术,持续提升电芯定义能力,打造专业储能系统,产品竞争力持续提升。同时,公司持续推进精益运营,优化从订单、备货到交付的供应体系,现场交付能力也持续提升,减少了现场施工交付时间,降低了现场施工成本,大幅提升了运营效率,提高了客户满意度。

目前,根据阳光电源半年报,公司储能系统广泛应用在美、英、德等成熟电力市场,不断强化风光储深度融合,所有参与的储能项目未出现一例安全事故,在调频调峰、辅助可再生能源并网、微电网、工商业及户用储能等领域积累了广泛的应用经验。

上半年,阳光电源通过澳洲GPS并网许可,签约南澳最大独立储能订单138MW/330MWh;签订英国825MWh储能大单;助力中国南网范围内规模最大的储能电站“广西崇左市板崇200MW/400MWh储能项目”一期成功并网投产等,为全球多个项目提供整体解决方案。

普利特:推进钠电池在储能领域产业化应用

普利特未公布储能业务具体业绩情况,但其上半年电池类产品实现营收13.58亿元,占营收比重为33.54%。

普利特新能源业务板块是以海四达为主的产业平台,主要产品包括锂离子电池、钠离子电池、镍系二次电池、电池材料、电源系统等,产品主要应用于电动工具、智能家电、通信、储能、轨道交通、航空航天等领域。

值得注意的是,在钠离子电池的研发中,海四达电源已与中科海钠形成全方位战略合作,共同开发和导入下游核心客户的产业应用。在通信备电源领域和户用储能领域,海四达电源已具备了稳定的客户订单和规模化供应能力,并将继续扩大相应的市场份额,同时与客户深度形成深度绑定,共同推进钠离子电池在通信备电、户储上的产业化应用。

海四达目前已推出的钠离子电池解决方案包含方形钠电70/80Ah、1300圆柱电芯等产品,可广泛适配特种车辆、户用储能、工商储、通信储能等多个场景。

在通信储能领域,海四达电源已与Exicom、中国移动、中国铁塔、中国联通等国内外大客户建立了合作关系;在户用和工商业储能领域,海四达电源已与大秦新能源达成了战略合作关系。

截至目前,海四达的新能源产业基地规划布局已完成,江苏启东工厂、湖南浏阳工厂、广东珠海工厂将是海四达储能产业未来大规模发展的重要支撑。公司目前拥有3GWh三元圆柱电池产能、1GWh方型铁锂产能;在建7.3GWh方型电池产能;待建18GWh电池产能(浏阳一期和珠海工厂);规划18GWh电池产能(浏阳二期、三期)。

圣阳股份:上半年新能源及应急储能用电池营收近6.7亿元

上半年,圣阳股份持续聚焦网络能源、智慧储能和绿色动力应用领域,提供备用电源、储能电源、动力电源和新能源系统解决方案及运维服务等。

圣阳股份上半年新能源及应急储能用电池实现营业收入近6.7亿元,占营收比重为46.07%,同比增长2.24%。

新能源储能领域,上半年,圣阳股份加大户用、工商业及大工业储能产品研发力度,形成了可满足不同应用场景的新能源储能产品及方案并不断优化升级,在海内外市场均实现推广应用。海外市场方面,公司持续围绕重点区域、重点客户、重点项目发力,充分利用属地子公司平台和战略合作伙伴渠道优势资源,深挖细分市场客户资源,中标欧洲、东南亚、中东非洲、独联体等多个国家通信运营商、数据中心、户用储能和工商业储能项目,实现海外储能和备用市场的双增长。

结语:储能赛道的整体高增长潜力毋庸置疑,但争抢市场蛋糕的入局者也越来越多:以储能电池为主业的企业正在快速成长,动力电池企业竞相切入储能赛道,消费类及小动力领域电池企业也在尝试向储能领域转型,光伏、电源设备、电网企业以及其他跨界资本也纷纷瞄准储能赛道发力。

随着入局者的剧增,储能赛道竞争也在加剧,价格战打响:从近期的储能项目招标情况来看,集采4小时储能系统最低报价跌破0.9元/Wh,还有电池厂商宣布将以0.5元/Wh销售储能电芯。

储能电池在安全性、经济性、循环寿命、投资收益率等多方面,仍有较大的提升空间。在日趋白热化的竞争中,仅有少数企业可以成功突围。上文统计的上市公司储能业绩表现中,虽然有公司收入实现翻倍增长,但也有企业不及预期。因此,即便是热门赛道,投资也需谨慎。

电池网微信

电池网微信