蓝鲸财经原文配图

一桩关于动力电池PACK公司-普莱德的业绩补偿纠纷、并涉及到三家上市公司的公案,终于在11月底落下帷幕。

11月26日,东方精工公告称,已经与普莱德五方原股东签署了《协议书》,就普莱德2018年业绩补偿纠纷达成一揽子解决方案。与此同时,东方精工发布了《重大资产出售报告书(草案)》,宣布将普莱德以15亿的价格出售,出售以后公司将不再持有普莱德股份。

事情的主角看起来是东方精工,但却需要宁德时代来拍板。因为早在10月份,东方精工就与普莱德的其它四位股东就新的业绩补偿方案达成协定,只差宁德时代同意。直到11月26日,宁德时代公告同意签署一揽子解决方案,宣布整个协议达成。

在新的解决方案中,普莱德原股东的补偿金额变为16.76亿,相比原来东方精工要求的26.45亿金额减少近10亿。此外,由于东方精工出售普莱德100%股权仍旧在业绩承诺期,东方精工宣布豁免宁德时代等普莱德原股东补偿义务,也即原股东不需要基于普莱德在2019年可能出现的业绩差额进行补偿。

随着新能源汽车行业的严冬来临,第三方动力电池PARC企业生存日益举步维艰。东方精工不惜与宁德时代这一动力电池巨头撕破脸皮,根本原因就在于不再看好PARC集成的未来发展,急于从第三方动力电池PAEC领域中抽身。

然而,这一闹剧虽然以相互妥协的方式达成,但此方案与在双方互扯时东方精工所报的“猛料”相对比,前后有明显出入的地方。此一揽子解决方案本身,也遭到了深交所的形式审查,并发出了问询函。东方精工此番普莱德出售所涉及的相关信息,仍有待进一步明朗。

普莱德概况

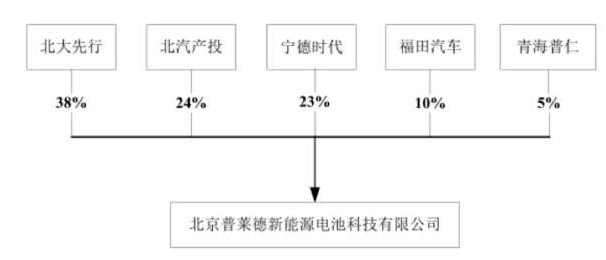

资料显示,普莱德最早成立于2010年4月,由北大先行(持股41%)、东莞新能德(持股25%)、北汽工业控股(持股24%)、福田汽车(持股10%)等五家公司共同设立,注册资本为10,000万元。

2016年3月,宁德时代按照2.7亿的估值,出资6750万元受让了东莞新能德所持有的普莱德公司25%股权。同年7月,北大先行与宁德时代分别向普莱德的员工持股平台青海普仁各转让3%、2%的股权。同时,北汽工业控股也将所持股份向全资子公司北汽产投进行转让。

至此,普莱德的股权结构变为:北大先行持股38%,北汽产投持股24%,宁德时代23%,福田汽车持股10%,青海普持股仁5%(备注:青海普仁为普莱德的员工持股平台)。

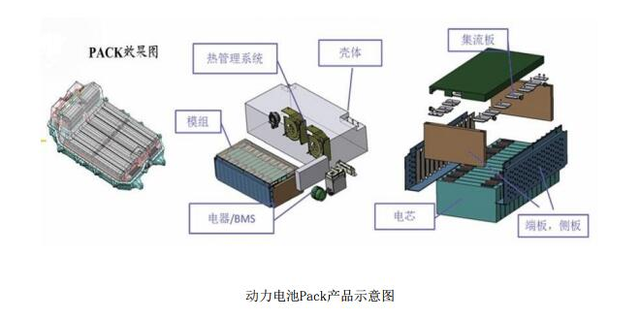

作为动力电池环节中的PERC企业,普莱德生产动力电池的电池包,其下游为新能源汽车厂家,上游则为电芯生产及供应商。从普莱德的原股东来看,这个阵容可谓豪华。其中,北大先行主营电池正极材料,宁德时代归为动力电池三元锂电池领域的霸主,为其提供电芯。而北汽新能源和福田汽车则为PACK环节的下游应用整车方,两者分别生产新能源乘用车及新能源商用车。

因而,深度绑定了上游材料供应商、并锁定了产品下游买家的普莱德,就相当于打通了PARC企业商业环节的任督二脉,业绩自然得以快速提升。

资料显示,普莱德2014年-2015年收入分别为2.47亿和11.15亿,而2016年上半年营业收入就达到16.54亿,可谓突飞猛进。净利润方面,2014年-2015年公司实现利润分别是-0.02亿和1.04亿,到2016年上半年,净利润又大幅增加至1.79亿。

按照收购时的相关资料,根据2016年动力电池系统装机量数据,普莱德的产量位居国内第三,且“各项性能均处于行业领先地位”。

退婚闹剧的前因后果

对于东方精工来说,普莱德从爱若珍宝,到弃若敝履,前后只用了三年。

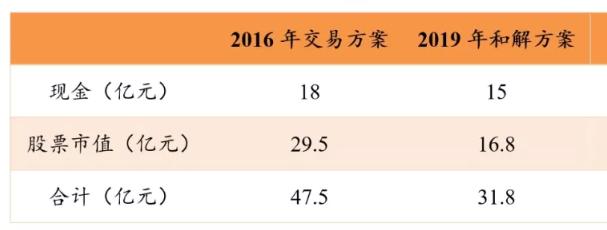

2016年7月,主营智能瓦楞纸箱包装设备的东方精工宣布以47.5亿的价格,收购电池PACK企业普莱德100%的股权,并进军动力电池领域。

此次收购案在当时引起轰动,因为本次收购对普莱德估值增值率高达1992.83%。并且从上文可以看出,2016年3月进行的股权转让时普莱德估值仅仅为2.7亿,虽然增加了宁德时代这一重磅客户,但如果高的增长率还是让人咂舌。

此外,从普莱德的股权机构和商业模式可以看出,虽然普莱德公司成长表现十分耀眼,但其业绩对原股东的依赖,也是有目共睹。可以想象的屙屎,一旦将普莱德收购过来,而原股东不再关照的话,普莱德业绩就有很大断崖式下跌的风险。对此,东方精工也是心知肚明。因而,公司设计了一个精明的“3+1”的对赌协议,也就是上面所说的业绩补偿方案。

所谓“3+1”,3指的是收购后的前三年,也就是2016-2018年,普莱德承诺业绩不低于9.98亿,也即2016年不低于2.5亿元、2017年不低于3.25亿元、2018年不低于4.23亿元;1则指的是在业绩承诺的最后一年,也就是2019年普莱德业绩不低于5亿。

可以说,东方精工的这份对赌协议十分精妙,将来也会成为资本市场的重点研究的对象。

正是因为这个协议,才让东方精工敢于高溢价对普莱德进行全资收购。因为根据收购时的审计报告,普莱德的资产账面价值为仅仅为5.67亿元,对于高达47.5亿的成交价,溢价金额的41.83亿则全部沟通东方精工的商誉。

收购达成以后,普莱德在2016年、2017年的净利润均已达标。但到了2018年,则出现了重大意外。

焦点争议:普莱德2018年度业绩

股权交割完后,普莱德2016、 2017年度经审计的累计净利润为5.94亿元,与承诺业绩5.75亿元相比较,达到业绩承诺要求,对此东方精工也予以确认。

2019年2月27日,普莱德管理层向东方精工提交财报,此份财报显示,2018年度普莱德完成利润3.1亿。

从这里可以看出,普莱德管理层已经承认未能达成原来的业绩承诺(4.23亿)。但是其没有没有想到,这份低于原本业绩承诺的金额并没有得到东方精工认可。并且,东方精工选择在年报中直接披露普莱德实际经营亏损的做法,应该更让普莱德的管理层感到。

2019年4月,东方精工发布其2018年年度业绩报告。在报告中,东方精工披露2018年度普莱德实现营业收入42.44亿元,净利润则亏损2.19亿元。进而,东方精工需要在2018年计提38.86亿元的商誉减值。就此,按照原来的业绩承诺规定,普莱德五家股东要向其赔偿26.45亿元的业绩补偿款。

情况显然大出普莱德及原股东意料之外,因为从普莱德高层提报业绩为3.1亿低于原来4.23亿的业绩承诺来看,公司管理层及原股东应该做好了一定的业绩补偿准备,但没有想到东方精工竟然要求高达26.7亿的业绩补偿。对此,普莱德管理层及原股东均对此否认。

随后,普莱德管理层曾在2019年5月份召开关于普莱德2018年年度业绩的媒体说明会,指出普莱德的业绩是"被亏损",公司盈利在3亿元左右,离原本的业绩承诺金额4.23亿元相差并不大。

宁德时代所给与普莱德3.94亿的年度返利,则成为问题的关键所在。东方精工认为,对比历年数据看,2018年度的返利比例和金额明显偏高,尤其是最后一笔金额高达2.77亿,有明显的利空突击返利的形式来虚增普莱德利润的嫌疑,因而不予确认。与此同时,将宁德时代的所给的年度返利确认后,普莱德2018年年度的销售毛利率达到了19.7%,明显高于公司2016年(11.74%)、2017年(12.91%)的毛利水平。

对此,宁德时代声称这是正常的商业安排,不认可东方精工的年报中普莱德的业绩数据,也不同意进行按此数据进行业绩补偿。自此,东方精工与普莱德管理层及宁德时代正式撕破脸。

争议双方虽各有陈词,但这从新能源汽车行业日趋低迷、动力电池行业利润整体下行的背景上看,普莱德毛利率在2018年大幅上升显然不符合逻辑。

退婚根本原因:第三方PACK大势已去

从产业链的角度看,PACK环节位于动力电池与新能源整车的连接位置,其重要性不言而喻。然而,随着新能源汽车行业补贴逐步退坡,行业“提质降本”需要迫切,原本位于PACK环节两端的整车与动力电池企业纷纷布局PACK领域,独立的第三方PACK企业生存空间一再受到挤压。截止目前,目前60%的电池系统PACK已经由电芯生产企业自己完成,整车厂与第三方PACK企业只占有剩余40%的市场份额。

统计数据显示,2019年首季度PACK装机量为26.2万台。其中,由电池企业自行提供约占67.62%,整车企业占比18.48%,由第三方PACK企业仅占比13.9%,在三者之中又处于最低位置。在排名前十的配套企业中,只有一家第三方PACK企业-北京普莱德上榜,占比仅为7.32%。

目前看,由于资金的占用与技术方面的压迫,专业做PACK的第三方厂商需要与电芯企业及整车方进行大量的技术交叉与协作,因而需要投入巨大的资金和研发力量。并且,当电芯厂家或者整车方一旦开始自行向PACK领域扩张,第三方PACK企业的订单立刻受到挤压。此外,由于电芯厂家及整车厂家的规模普遍较大,第三方PACK企业与之相比,无论是研发实力还是资金实力均处于弱势地位。

因此,独立三方的的PACK厂商,只能在电芯厂家和整车企业之间的夹缝中求生存,并且生存空间也越来越小。有业内人士认为第三方PACK企业已经没有存在的必要性。这种说话或有些言过其实,但却道出了动力电池PACK的第三方厂商目前所面临的窘境。

或许正是看到了这一点,东方精工自然明白,一旦过了业绩承诺期,普莱德再想从宁德时代这里获取大额订单就存在巨大的变数,普莱德业绩长期看很难保障。因而东方精工才破釜沉舟坚定“退婚”。

双方一度僵持不下,直至要到中国国际经济贸易仲裁委员会上海分会去申请对争议进行仲裁。然而,事情却在今年10月份出现转机,又在11月26日最终达成协议,可谓峰回路转。

市场分析,这一妥协方案基本意味着双赢,对于宁德时代等原股东来说,虽然进行16.7亿的补偿,但基本不涉及现金,只是将东方精工的部分股份予以偿还,之前股权交割时获得的现金仍归自己所有。由于普莱德被东方精工出售以后,将不再涉及业绩补偿,也就意味着2019年普莱德的业绩不用受大众所质疑,由此宁德时代所担的“关联交易”罪名,也就自行化解。

对于东方精工来说,这一买一卖,有超过15亿的亏损产生。但东方精工选择这种公开方式将争议曝光,就意味着普莱德若还在留在自己手里,绝没有好出路。毕竟,东方精工管理层已经与普莱德管理层闹翻,并把普莱德的上下游客户全部得罪。因而,东方精工此时出局还可以收回15亿的现金,基本将公司原来支出的18亿的现金收购款覆盖,止损做的恰到好处。

自此,有关普莱德业绩补偿争议看似落下帷幕。但在双方争议之时,宁德时代给普莱德的突击返利到底是否涉嫌虚增利润等问题,却都没有说明。而普莱德的接盘方身份与背景,也是扑朔迷离。在深交所发出的问询函中,这些问题都有涉及。即便是东方精工甘愿认赔出局,显然还需要自圆其说。

【新京报评论】普莱德乱局背后:上市公司不宜盲目跨界并购

东方精工并购普莱德,跳入一个自己完全不熟悉、几乎与自己没有任何关联的行业。

几经争执,普莱德乱局似乎画上句号。近日,东方精工发布对业绩补偿纠纷达成一揽子解决方案的公告,公司以1元价格向普莱德原股东回购其持有的且与补偿金额16.76亿元补偿金额相对应的公司股份并办理注销手续,并以人民币15亿元出售普莱德100%股权、2019年业绩补偿则一笔勾销。

对此,11月29日晚间,深交所要求公司说明这一买一卖的实际损失。当初收购成本47.5亿元,现在业绩补偿以及甩卖所得只有30多亿元。

2016年7月,主营智能瓦楞纸箱包装设备的东方精工宣布以47.5亿的价格,收购电池PACK企业普莱德100%股权。普莱德的股东也即东方精工的交易对手,包括北大先行、北汽产投、宁德时代、福田汽车等,多是普莱德的上下游企业。由于对普莱德在业绩承诺期实际完成的业绩有不同看法,引发双方业绩补偿纠纷。

东方精工收购普莱德,冒了较大风险,因为普莱德的经营,主要靠上下游行业交易对手股东的帮衬,如果这些股东不再关照,业绩或难有保障。为此交易订立对赌协议,交易对手承诺普莱德2016年-2018年这三年绩分别不低于2.5亿元、3.25亿元、4.23亿元,2019年不低于5亿。

2019年2月27日,普莱德管理层向东方精工提交财报,显示2018年度普莱德完成利润3.1亿,但这并没有得到东方精工认可,认为其实际亏损2.19亿元,理由是上下游股东对普莱德关照形成的业绩,不满足会计准则规定的确认条件,并按原来的业绩承诺规定,要求普莱德五家股东向其赔偿26.45亿元。

东方精工并购普莱德,跳入一个自己完全不熟悉、几乎与自己没有任何关联的行业,很难消化吸收,经营业绩靠交易对手照顾,甚至标的公司经营管理也需仰仗交易对手。到纠纷后期,普莱德单独召开媒体发布会,说明东方精工似乎并未对普莱德实现有效控制。

在收购前,普莱德属于创新型公司,收购后研发团队逐渐流失,连公司售后服务板块也外包给交易对手股东负责,有人指出公司沦为毫无竞争价值的加工车间。可以想见,一旦业绩承诺期一过,普莱德的存续经营都可能是个问题,或只能视交易对手的心情。

应该说,东方精工快刀斩乱麻、坚决对并购标的及时止损,这是比较正确的,否则拖下去后果可能更糟糕。只是,当初如果上市公司对跨界并购采取谨慎态度,不跳入这个并购大坑,岂不没有损失产生?事实上有个统计,国内外并购重组有七成最终失败,而在中国,并购称得上成功的只有两成,很多并购重组只会让上市公司境地更糟,尤其是跨界并购。

跨界并购往往让上市公司难以有效控制标的公司,依然是两层皮或者油跟水。即便上市公司派员参与标的资产管理、对标的有效实际控制,有些交易对手以此为借口,认为这导致了标的资产经营业绩不达承诺业绩,由此还向法院提诉拒绝提供业绩补偿,而法院对此还予以支持,判决上市公司对此承担大部分责任。可以说,如此市场环境,导致跨界并购的失败风险相当高。

目前主板等上市公司跨界重大重组、借壳上市还是允许的,但科创板在这方面的要求更为严格。按《科创板上市公司重大资产重组审核规则》,科创公司重大重组或发行股份购买资产,标的资产所属行业应与科创公司处于同行业或者上下游,且与科创公司主营业务具有协同效应。

笔者认为,主板等上市公司也不宜盲目推动跨界并购,并购也应围绕同行业或者行业上下游来展开,这样知己知彼,更容易实现对标的公司的实际控制,上市公司与标的公司之间也更容易产生协同效应,如此才有利于维护上市公司股东利益。

电池网微信

电池网微信