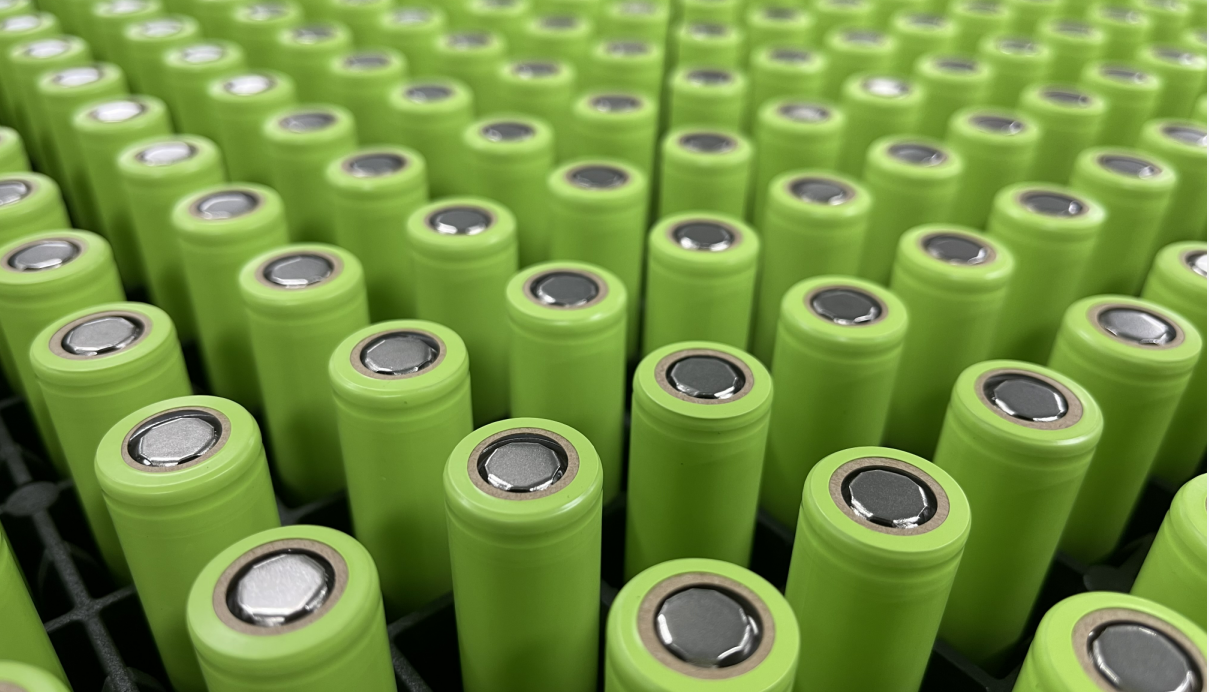

负极材料目前是以碳素为主,占锂电池成本的30%左右,毛利率保持在15%左右。负极材料产业集中度极高,表现在区域集中和企业集中。区域看,中国和日本是全球主要产销国,总量占全球负极材料产销量95%以上;企业上看,日本的日立化成和吴羽化工、中国的贝特瑞和杉杉股份均两国龙头企业,四家企业全球市占率在50%以上。

图表(一):负极材料工艺(左图),全球负极材料主要供应商

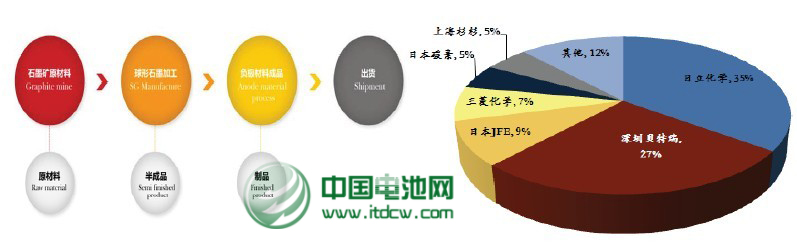

负极材料行业产能快速增长,将继续表现为量增价的态势。首先,从销量看,2013年上半年国内负极材料实现销量16,560吨,同比增长19.8%,受终端市场的平稳增长影响,负极材料出货量继续保持增长。尽管出货量同比增长明显,但由于负极材料厂家逐步增多供给过剩;下游客户电芯厂家的市场份额趋于集中,负极材料企业下游买家的议价能力进一步加强,导致价格今年继续出现比较明显的下滑,目前主流价格基本都在6-7万元/吨,预计未来3年负极材料均价会继续下行。

图表(二):中国负极材料市场规模快速增长(左图),主要负极材料价格走势(右图)

负极材料的发展是高比容量、高充放电效率、高循环性能和较低成本。随着石墨资源瓜分完毕,企业间焦点将重新回到技术方面,重点将朝着高比容量、高充放电效率、高循环性能和较低成本的方向发展。其中碳材料的研究开发相当活跃并在Si/C掺杂和石墨改性、软硬碳和碳纳米材料方面取得了很大的进展,其他材料的研究也为锂离子电池负极材料提供了更多的选择。

从反应机理来看,可以将负极材料分为:基于嵌入式反应机理的石墨类负极材料和钛酸锂(LTO);基于合金化反应机理的Si基合金;基于异相反应机理的过渡金属氧化物。对于当前产业发展路径来看,最有希望产业化的非碳负极材料是LTO、硅碳复合负极材料和硅合金负极材料这三种。

LTO的优势是优异的循环性、倍率性以及安全性。具体来看,LTO电化学势高达1.5V,是最安全的负极材料。其循环寿命可达20000次,65℃高温循环达到8000次。LTO一般不会生成固体电解质界面膜,十分有利于大电流放电,可提高电池循环寿命和高低温性能。常规电池-20℃下只能放出20%的能量,而LTO材料在-40℃时仍然能放出40%的能量,且大电流放电效果很好。

LTO的劣势同样明显,嵌锂电位过高导致整个电池体系能量密度下降很多。另外就是LTO的生产成本较高,受制于原材料高纯纳米钛白粉价格持续维持高位。目前市场上电化学性能和材料批次稳定性都兼顾得比较好的碳包覆纳米LTO价格在13-15万/吨,这也在一定程度制约了LTO材料的应用。这两点缺陷随着科技的进步在慢慢弥补,主要针对LTO的改性,目前日本产业技术综合研究所研制的新一代钛氧化物材料H2Ti12O25在能量密度上与LTO相比提升30%。我们认为在HEV或者储能这样对能量比密度要求不高的领域,LTO电池有相当发展潜力(东芝在2014年推广LTO负极HEV)。

Si的最大特点在于储锂容量高。硅碳复合负极材料采用“core-shell”结构,通过以球形人造或者天然石墨为基底,在石墨表面钉扎一层Si纳米颗粒,再在其外表包覆一层无定形碳。这种设计的机理在于Si的体积膨胀由石墨和无定形包覆层共同承担,有效避免负极材料在嵌锂脱锂过程中因巨大的体积变化和应力而粉化。

硅碳复合负极材料劣势在于安全性及倍率性能较差的问题,两相分离的合金化机理难以产生快速的锂离子迁移通道,在大倍率充放电情况下必然会损失较大容量并且带来安全隐患。同时Si基合金也存在成本过高问题,纳米Si的价格极其昂贵,尤其是尺寸小于50nm的硅,这使得硅碳复合负极材料成本较高,日本一家企业的产品完全成本大概在50$/Kg左右。另外该材料的库伦效率较低,跟常规电解液的相容性也需要改进。

硅碳复合负极材料日本企业走在前列,部分企业已经有小量产品供应。目前该类产品并不会单独在商品化电池里实际应用,而是跟石墨负极以一定的比例混合使用,主要应用在3C领域,而非动力电池方面。

为避免负极材料在嵌锂脱锂过程中因巨大的体积变化和应力而粉化,通过适当设计合金组分使用惰性金属充当体积变化缓冲框架,进而衍生出了两类硅合金负极材料。一种是SONY公司的NexelionTMSn-Co-C合金负极材料,一种是美国3M的Si-Fe-M合金。

这两种材料的电化学性能是非常优异的,但是并没有看到真正的产业化产品,最大的可能还是在成本问题上,仅仅在合金组分的纳米性需求就不可能大幅降低原材料成本。

电池网微信

电池网微信