5月7日消息,目前,A股2022年年报及2023年一季报披露已收官。电池网梳理了沪深两市锂电池(仅中游电池制造环节公司,不包含上游材料及设备领域公司)上市公司相关业绩情况,统计在内的29家上市公司中,2022年营收与净利双双增长的公司有19家,占比逾6成。2023年一季度,营收与净利双增长公司有15家,占比过半。

业绩:几家欢乐几家愁

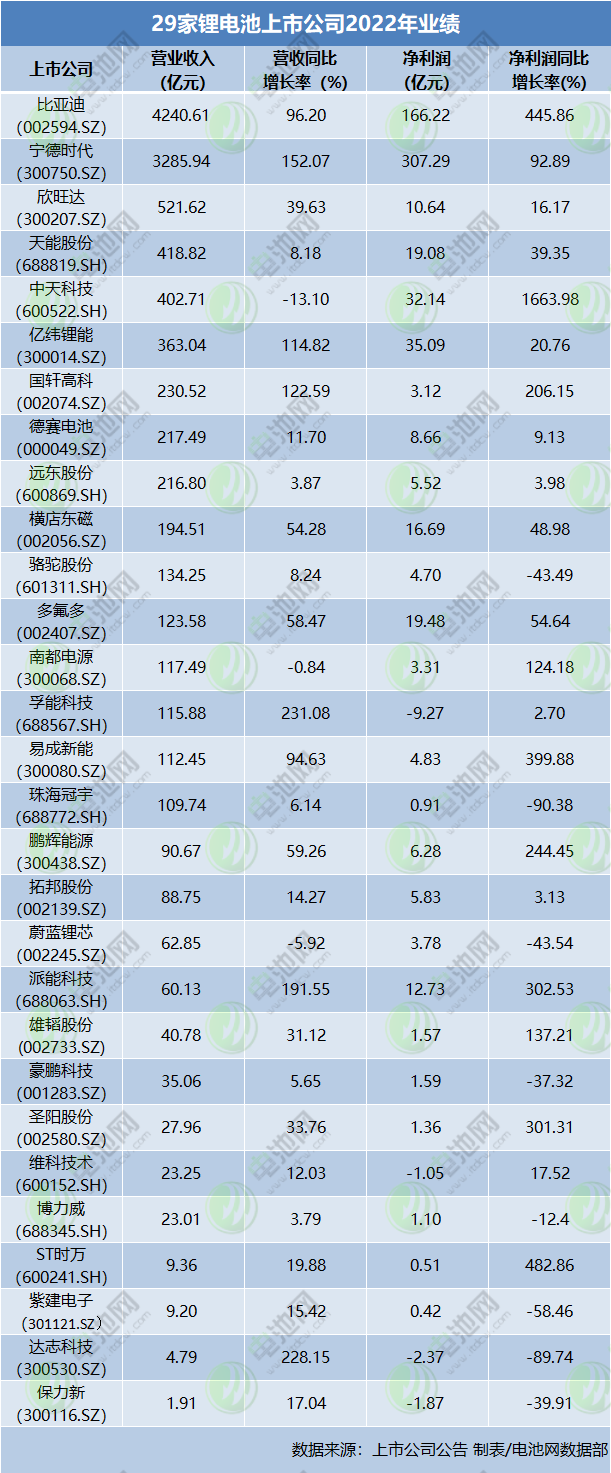

营收方面,统计在内的29家上市公司中,2022年营业收入合计11,283.16亿元,平均营收389.07亿元;营收超百亿的有16家,其中,营收排前两位的为比亚迪和宁德时代,分别高达4240.61亿元、3285.94亿元。

同时,2022年营收同比正增长的上市公司多达26家,占比近9成,其中,6家实现同比翻倍增长,分别为孚能科技、达志科技、派能科技、宁德时代、国轩高科、亿纬锂能。

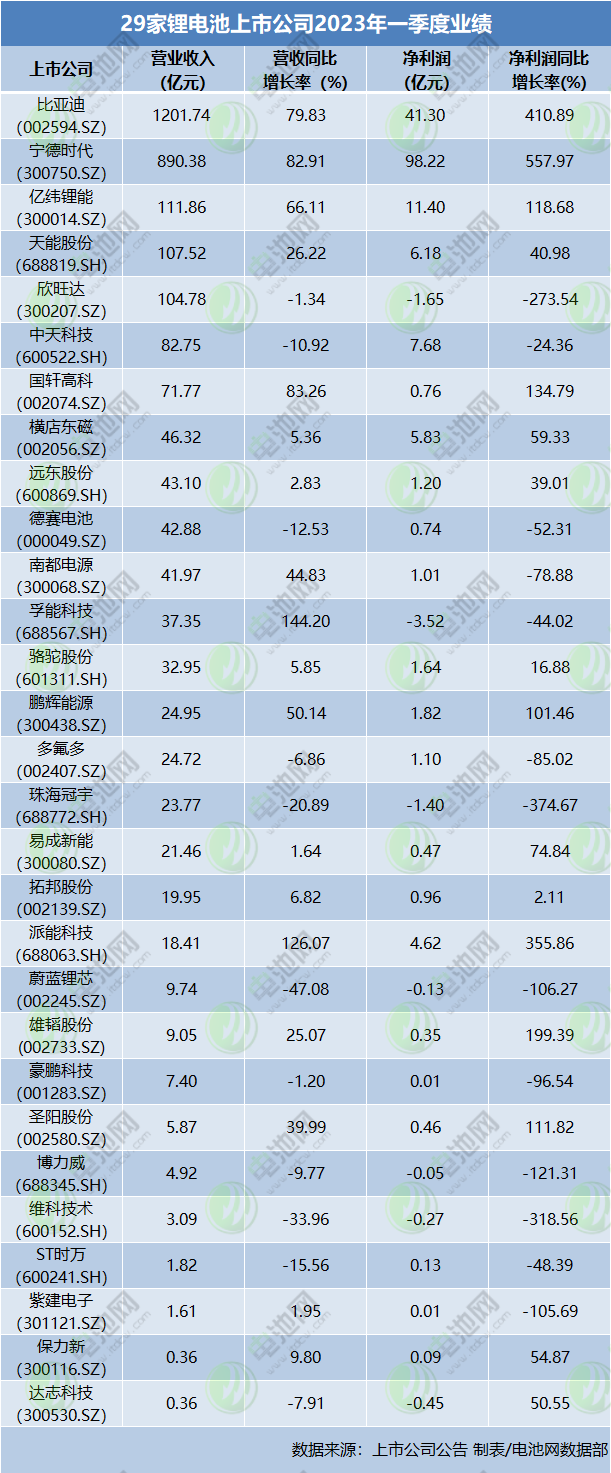

2023年一季度,29家上市公司营业收入合计2992.84亿元,平均营收103.20亿元;营业收入超百亿的有比亚迪、宁德时代、亿纬锂能、天能股份、欣旺达等5家,其中,比亚迪是唯一一家营收突破千亿的公司,营收高达1201.74亿元。

2023年一季度,营收同比正增长的上市公司为18家,占比约6成,其中,孚能科技和派能科技实现同比翻倍增长。

利润方面,29家上市公司2022年净利润合计为658.30亿元,平均净利润为22.70亿元。具体来看,2022年有25家实现盈利,超10亿元的9家,其中净利润超百亿的仅有宁德时代和比亚迪,分别为307.29亿元、166.22亿元;净利润同比正增长的公司有21家,其中10家实现同比翻倍增长,增幅最高中天科技同比增长了近17倍;出现亏损的公司有4家。同时,在销售毛利率方面,2022年多达16家公司出现下滑,占比过半。

2023年一季度,29家上市公司净利润合计为178.51亿元,平均净利润为6.16亿元。2023年一季度有22家实现盈利,其中,宁德时代的表现最为亮眼,净利润高达98.22亿元,平均每天净赚1个多亿。其次为比亚迪和亿纬锂能、净利润分别为41.30亿元、11.40亿元。

2023年一季度,净利润同比正增长的公司有16家,其中8家实现同比翻倍增长,增幅最高宁德时代同比增逾5倍,比亚迪也实现了同比逾4倍的增幅;出现亏损的公司有7家。同时,在销售毛利率方面,2023年一季度,17家公司出现正增长,占比约6成。

除了上表所列锂电池上市公司,港股锂电企业中创新航由于动力电池销售收入的翻倍增长,2022年实现营业额约203.75亿元,同比增长198.9%;净利润约6.94亿元,同比增长521.8%;北交所上市公司长虹能源、德瑞锂电、天宏锂电则由于电动工具、两轮电动车、消费电子等市场的低迷而业绩承压。

从上述锂电池上市公司整体业绩表现来看,有企业日赚上亿,亦有企业深陷亏损。相较而言,动力与储能领域头部企业得益于市场需求旺盛、产能释放提速、成本管控与效率提升措施得当等因素,整体盈利能力较强。业务偏向消费类电池、小动力电池的企业,则多数因需求端的萎缩导致产能利用率较低、成本上升等种种因素影响,盈利能力偏弱势。

市场:储能增速赶超动力

根据研究机构EVTank、伊维经济研究院联合中国电池产业研究院共同发布的《中国锂离子电池行业发展白皮书(2023年)》,2022年,全球锂离子电池总体出货量957.7GWh,同比增长70.3%。从出货结构来看,全球汽车动力电池出货量为684.2GWh,同比增长84.4%;储能电池出货量159.3GWh,同比增长140.3%;小型电池出货量114.2GWh,同比下滑8.8%。

其中,储能电池市场增速已赶超动力电池,2022年,中国储能锂电池出货量128.8GWh,同比增长204.5%。受益于全球碳中和的战略部署、储能项目成本的下行趋势,叠加光储项目和户用储能的迫切需求,EVTank预计全球储能电池市场将继续保持高速发展,2025年全球储能锂电池需求有望超过370GWh,成为锂电池行业新的增长极。

电池网日前梳理发现,今年一季度国内动力电池企业装车量前10企业中,宁德时代、比亚迪、中创新航、国轩高科、亿纬锂能、欣旺达、LG新能源、孚能科技、蜂巢能源、捷威动力均已在储能领域深耕多年。详情请查看:《动力电池企业纷纷发力储能赛道,市场蛋糕如何分配?》

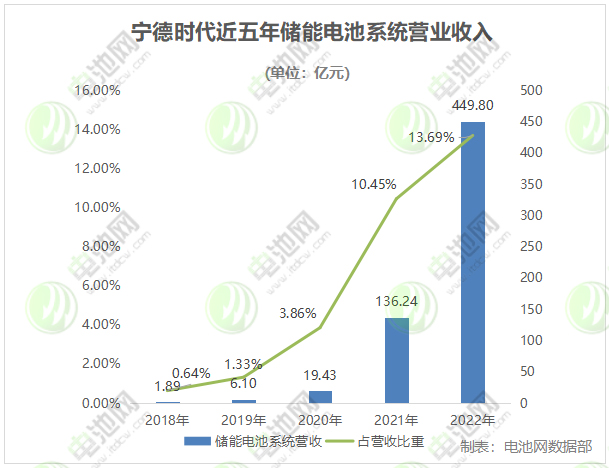

以宁德时代为例,在其刚上市的2018年,储能系统收入占比仅0.64%,2020年-2022年占比快速提升,分别为3.86%、10.45%、13.68%,在2023年一季度,进一步提升至约20%。

其中,2022年,宁德时代储能电池系统实现营收449.80亿元,同比增长逾两倍。在2022年年报中,宁德时代将其主要产品大致分为动力电池系统、储能电池系统、电池材料及回收、电池矿产资源、其他业务等几类,其中,储能电池系统是同比增速最高的一类。这一现象,在宁德时代2018年-2021年的营收构成中亦是如此。

此外,据SNE Research发布的数据,2022年,宁德时代储能电池系统出货量全球市占率达43.4%,比2021年同期提升5.1个百分点,连续2年位列全球第一。

宁德时代称,储能方面,预计行业增速还是会比动力电池更高,公司与客户多为长期战略合作关系。

技术:千帆竞发勇进者胜

中关村新型电池技术创新联盟秘书长、电池百人会理事长于清教近日表示,中国已建立具备国际竞争优势的完善产业链,锂电池总体出货量在全球占比约6成。在乐观情况下,2023年中国锂电池的出货量将迈入TWh时代,2025年全球锂电池的出货量预计将超2TWh!

于清教分析称,在优质产能紧缺、成本控制趋严的大环境下,电池新能源产业头部企业的地位相对稳固,且优势持续扩大;二三梯队企业竞争则更加激烈,其中,技术创新能力已成为企业竞争力的核心要素之一,电池新能源领域科技创新千帆竞发:现有液态锂电池以结构、材料、技术迭代创新为主;下一代电池重点关注燃料电池、固态电池、钠电池、钒电池等。

在刚刚过去的2023年上海车展上,电池企业大秀创新产品及技术:宁德时代麒麟电池、蜂巢能源龙鳞甲电池、欣旺达闪充电池、瑞浦兰钧问顶电池、捷威动力海绵系统以及中创新航、亿纬锂能的46系大圆柱电池等悉数亮相,百花齐放。

技术创新实力的提升,持续的研发投入是支撑。

2022年,电池网统计在内的29家锂电池上市公司研发费用合计达515.15亿元,平均研发投入17.76亿元。其中,比亚迪、宁德时代研发投入超百亿元,分别为186.54亿元、155.10亿元。

29家上市公司中,2022年,25家研发费用实现同比正增长,占比逾8成,其中,国轩高科、派能科技、比亚迪、宁德时代同比翻倍增长。此外,2022年研发费用超1亿元且在营收中占比超5%的有10家。

2023年一季度,29家上市公司研发费用合计达151.89亿元,平均研发投入5.24亿元,依旧是比亚迪和宁德时代研发投入居前,分别为62.38亿元、46.52亿元。

2023年一季度,29家上市公司中有23家研发费用实现同比正增长,占比近8成,其中比亚迪和国轩高科实现同比翻倍增长。此外,研发费用超1亿元且在营收中占比超5%的有9家。

值得注意的是,比亚迪董事长王传福曾多次提及“技术鱼池”理论:比亚迪拥有技术鱼池,里面有各种各样的技术,市场需要时就捞一条出来。

2021年,比亚迪进入“百亿研发俱乐部”。2022年,比亚迪的研发投入再次翻番,达到了202.23亿元。2023年一季度,比亚迪研发费用高达62.38亿元,同比增长164.24%。其中,在动力电池技术方面,比亚迪开发出了高安全磷酸铁锂电池,推出刀片电池和 CTB(Cell to Body)技术,高筑技术护城河。

除了技术创新方面,加快优质产能建设以及全球化布局也是提升竞争力的关键。

在锂电池制造领域,2022年电池网统计在内的107个项目中,89个项目公布了投资金额,投资总额约9054.57亿元;2023年一季度统计在内的34个投资项目中,27个项目公布了投资金额,投资总额约2147.5亿元。

全球化布局方面,据电池网不完全统计,截至2023年一季度,已有包括宁德时代、亿纬锂能、蜂巢能源、远景动力、国轩高科、蔚蓝锂芯、孚能科技、中创新航在内的多家国内锂电池企业官宣在海外建厂,工厂数量达24座,其中,19座工厂公布了规划产能,总计超406.5GWh。

结语:2022年以来,锂电池企业作为产业链中游环节,面临着上游原材料价格波动大、下游需求增速放缓带来的存货跌价等压力,营收净利增幅整体收窄,也有一些上市公司退出了这一赛道。短期来看,电池企业去库存仍在持续,但上游锂盐近期已有止跌迹象。多位业内人士预测,电池环节库存出清有望在二季度末基本完结,排产和补货回暖。中长期来看,锂电池行业洗牌虽然在加剧,但市场规模增长预期向好,也将是不少上市公司重要业绩增长点。

电池网微信

电池网微信